はじめに

老後2000万円問題とか言われるけど、お金がそもそもたまらない….。本当のお金持ちってどんな考え方をしてるんだろう?参考にしたいな。

『投資の神様ウォーレン・バフェット』とか『バフェット銘柄』とかたまに聞くけど、よく知らない。どんな人なの?

こんな疑問にお応えするため、今回の記事は、『投資の神様=ウォーレン・バフェット』についてご紹介していく記事になります。

※本記事は、投資を強く推奨するものではございません。投資は元本割れのリスクがございます。あくまで投資判断は自己責任でお願い申し上げます。

こんな人に読んでほしい⇒この記事で分かること

・投資初心者の方に向けたバフェットの投資観について

・投資初心者の方に向けたバフェットの投資戦略について

・バフェットの名言について

結論

①ウォーレン・バフェットは、徹底的に企業をリサーチすることで知られています。彼が特に重要視する部分が

・経営者が優れた人物か

・その企業の価格がそこそこに安いか

・自身が良く分からない企業は買わない

⓶彼の投資スタイル

・徹底的な集中投資/長期投資

・ぶれない投資への考え方

プロフィール・この記事の信ぴょう性

こんにちは!たかはしんです。以下が私についてです!

普段Twitterで長期投資や節約にまつわることをつぶやいております!よろしければフォローお願いいたします。

✅たかはしん=高橋隆

✅福岡出身。

✅投資7年経験あり。

【記事の信ぴょう性】

ウォーレン・バフェット関連の著書を読み漁り、実際に彼の投資方法を参考にした長期投資を実際行っています!

目次

有名長期投資家ウォーレン・バフェットとは?

ほとんどの方ご存じかもしれませんが、ウォーレン・バフェットとは個人資産1000億ドル越えの『投資の神様』との呼び声高い世界有数の投資家です。

世界最大の投資持株会社『バークシャー・ハサウェイ』の筆頭株主であり、1930年8月30日生まれで御年92歳、長者番付のランキングで行くと、世界第10位の資産を保有しています。(2021年時点)

最近では、日本の商社株に投資を開始し、日経平均株価にも大きな影響を与えたといわれている人物ですね!

また、その考え方に共感される方も多く、日本でもバフェット太郎さんのようにバフェットの名前を利用されているユーチューバーもいます。(非常にわかりやすいのでおすすめです)

・バフェットは92歳で個人資産1000億ドル越えの世界10位の資産家

・バフェットの理論に感化される人は多く、投資初心者の方はバフェット太郎さんが押すすめ!

バフェットの投資観

①バフェットの企業選定のポイント

・経営者が優れた人物か

投資家の皆さんに三つの提案があります。第一に会計に疎く見える企業には用心してください。-⑴

第二に、年次報告書の難解な注釈は、その経営者が信頼できないことを示す場合が多くあります-⑵

最後に、利益予想や成長予想を吹聴する企業は疑ってください。-⑶

ローレンス・A・カン二ガム 『バフェットからの手紙 第5版』 Pan Rolling 2021年2月5日発行 ⑴p83 ⑵p83 ⑶p84

バフェットはビジネス内容にも着目しますが、経営者にもかなり重きを置いて投資をします。引用にもあるように株主にとって誠実性の低いCEOではいけないという旨を彼は絶えず言っています。

CEOと一口にいっても様々なタイプが存在し、その企業の成長を一番に考えていることにより業績の伸びに寄与するタイプのCEOや費用の計上の仕方などで上手く数値を整えて演出しているCEOなどがいたりするため、そのさまざまなタイプの中から誠実性の高く優秀な人物を捜し出す必要がある旨を株主への株主への手紙で表現していました。

先の引用のような自身の無能や怠慢を隠し、”素晴らしいCEO”と演出する人がCEOを務める企業なんて誰も投資したくないですよね。

優秀さを表す指標の中でも、『株主のためを思い、誠実であること』これが非常に重要です。

私たち個人投資家投資家単位でこれを判断するのはなかなか難しいです。

その為、私たち個人投資家おいては、

①決算説明資料の数値や内容が誰が見ても明瞭であるか

⓶予想利益などに整合性があるか

など資料からでもわかる部分は少なからずあるので、まずは資料の読み込みが重要です。

・バフェットが投資する際のポイントの一つは『経営者が優秀かどうか』

・特にCEOを分析する際は、『誠実性』『株主思いか』を重視する

・投資初心者でいきなりこれを見抜くのは至難の業なので、まずはその企業の決算 説明資料が分かりやすいかや整合性があるかなどから推測してみよう!

・その企業の価格がまずまずの値段か

まずまずの企業を素晴らしい価格で買うよりも、素晴らしい企業をまずまずの値段で買う方がよい。

桑原晃弥 『1分間バフェット』 2013年1月8日発行 p18

その銘柄の底値というのは、後から分かる結果論にすぎません。

もちろん底値と思しき部分で個人投資家は仕込んだりしますが、その価格が底値とは限りませんし、そうではないことの方が多いです。

その為、自身が調べを尽くした”素晴らしい企業”というのは、良い事業内容や良いCEOであるとい可能性を信じて投資するため、長期で見ると右肩上がりに上昇をする可能性が高いでしょう。その為、必ずしも底値で買うことが難しいといえます。

まずまずの値段で買うことができれば御の字です。

バフェットも、当時繊維会社バークシャー・ハサウェイを1965年に買収しましたが、この購入はいわゆる『シケモク買い』と呼ばれるものでした。

シケモクというのはたばこの吸い殻のことであり、この吸い殻のような倒産しかけている企業に投資をして一吸い分の利益を得ようとする投資手法のことです。この極端なバリュー投資のような手法をとったバフェットは結果、バークシャーの繊維部門をたたむ形となり大失敗しています。

この時のバフェットの購入方法は本来の将来性まで加味した内在的な企業価値を見据えたものとは言えませんでした。

現在のバフェットは、このようなシケモク買いは行わず、企業の内在的な価値があまり市場価値として評価されていない状態、つまりは企業が正しい評価を受けておらずまずまずの値段になっているときなどに買収を行っています。

・株を購入する際は、まずまずの値段で優良企業を買うのがよい。

・バフェットも『シケモク買い』で失敗した過去があり、バリュー投資だけでは投資が不完全であると感じている

・今では企業の内在的価値に着目して、買収等行っている

・自身が良く分からない企業は買わない

『何故この会社を買収するかという一本の小論文を書けないなら、100株を買うこともやめた方がいい-⑴

50年たっても欲しいとみんなが思うものを作っているか、これが投資判断の基準だ。-⑵

桑原晃弥 『1分間バフェット』 2013年1月8日発行 p20-⑴ p44-⑵

⑴の名言はバフェットの徹底的な分析を表している言葉ですね。

投資の頂点を極めたバフェットですら、小論文を書けるようにしなさいと言っていますので我々個人投資家もできる限り徹底した企業分析が必要です。

私も以前は、有名ユーチューバーがおすすめする銘柄を何も考えずに買っていた時期がありました。しかし、なんの考えもなかったので、仮にいいタイミングで買えていたとして利確や損切りのタイミングが分からなかったりして結局利益には全く結びつきませんでした。

昨今、オルカンやS&P500の投資信託だけを何も考えずに買えばいいというような間違った考え方が横行しているような気がします。私もe-MAXIS slimに投資していますが、きちんとルールを設定しています。(一度買ったら絶対売らない、一定のペースで積み立てるなど)

投資信託を否定したいのではなく、他人の考えだけでとりあえず買うというのが危険ではないかといいたいのです。最近Twitterで、長期投資用に本来有名な方々が進めてきたであろう投資信託銘柄を下がってきたから売りました。だとかお金が無くなってきたから一端利確しましたみたいなツイートをたまに目にします。

こういった行為というのは有識者の声を鵜呑みにして、複利の効果を正しく理解せぬまま、自身の財務状況を等身大で把握せぬままに買いたいという感情だけで買ってみてしまった結果ではないかなと思います。

オルカンやS&P500は、リスクが低いと考えられているだけで、絶対に安全というわけではありません。その為、有事の際に備えられるように、小論文一本かけるくらいの知識は盛った状態で投資すべきかと考えております。

私も去年までデイトレードをしているときは、そこまで企業に向き合えておらず調査もおざなりでした。企業をしっかり分析した上で、自身をもってホールドし続けられるように今では、徹底的に企業を分析するようにしています。

損をしたくないなら、時間を使って知識で資金力をカバーするしかありません。徹底的に企業調査に時間を使いましょう!

次に、⑵ですが、バフェット自身のあまり理解できない業界⇒ハイテク株などはあまり投資しないようにしています。どんなにすごい人間でもよくわからない企業の展望なんて分かる訳ないですよね。

しかし、最近では苦手としていたハイテク株への投資をし始めていることを考えると、バフェット自身も勉強をしたのかもしれません。92歳でも勉強する姿勢は我々も見習わなければなりません。

我々においては、まずは自身のよく知る企業から徹底的に調べて投資したいところですね。

・小論文を1本書けるぐらい、個人投資家においても徹底的な分析が必要

・インフルエンサーに心酔しすぎて、自身の投資観がないのはNG

・自身のよくわからない企業・業界には投資しない

②バフェットの投資スタイル

・徹底的な集中投資/長期投資

バフェットは集中投資を好んで実践しています。自身の分析による自身やその企業への期待の表れなのかもしれません。

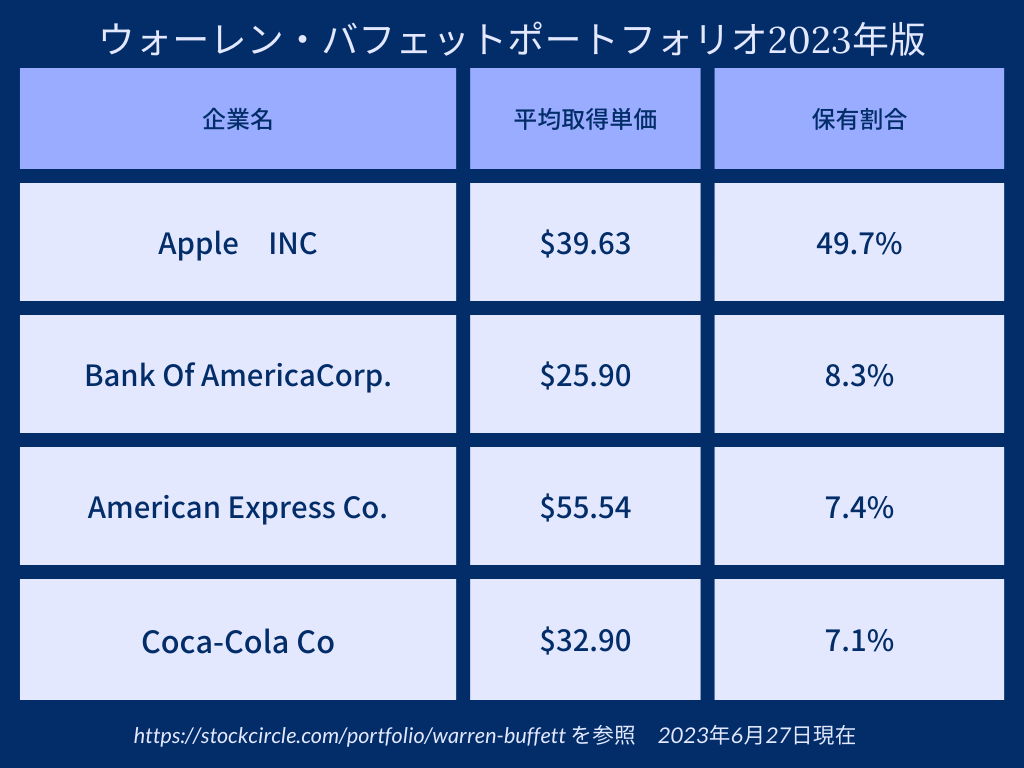

上記の表はバフェットのポートフォリオの上位4社をまとめたものになります。上位4社だけでの保有割合は約7割越えです。そして、半分は『Apple』という驚異的な数字です(笑)

この集中投資はよほど自身の腕に自信がないとなかなかまねできないと思いますし、中途半端にやるとかえって危険です。

徹底的な企業分析をしたうえで、本当に信頼できる企業を見つけたときに保有割合を高めるようにし、底値でちょこちょこ買いまして仕込んでおくぐらいは我々個人投資家でもまねできそうですね。

10年間株を持ち続ける気がないなら、10分でも株を持とうなどと考えるべきではない。

桑原晃弥 『1分間バフェット』 2013年1月8日発行 p48

バフェットは、基本的に長期投資を取引の軸にしています。バフェットのポートフォリオのコア銘柄であるコカ・コーラは1988年からバークシャーハサウェイが購入し始めています。約35年の保有になりますね。

良い企業というのは、理論上ずっと持っていることで内在的な価値が高まっていくはずです。そして、インカムゲインで複利の効果も生み出すので、良い企業を長期で保有することは良い投資成績になるはずです。その非常に良い例が、先述のコカ・コーラですね。

私もこの考え方から、現在基本的には一度買った銘柄は売らないようにしています。自分の想定、期待していたことが実行できなくなった場合やそれに思しき行動が見られた場合のみ損切という形をとりことを基本スキームに立ち回っています。

理想は『死ぬまで売る必要のない銘柄』を探し当てることです!

また、長期投資のメリットなど確認したい方はこちらの記事もご確認ください!

【長期投資】あなたも長期投資家に!メリット=おすすめポイントについて徹底解説|長期投資×節約で大金持ちに俺はなる!byたかはしん (takahasi-takasi-blog.com)

・バフェットは保有銘柄上位4つで70%を占有しているほど、集中投資をしている。

・常人にはマネがしずらいので、個人投資家は本当に自信のある銘柄を底値と思しきポイントで少しずつ買いまして、保有割合を増やしていくべき

・バフェットはコカ・コーラを約35年間保有している

・徹底的に調査をして、『死ぬまで売る必要のない銘柄』を探す!のが理想

・ぶれない投資への考え方

私は76歳の今も、19歳の時に本で読んだ考え方を実践している。

桑原晃弥 『1分間バフェット』 2013年1月8日発行 p32

バフェットは、若い時に習得した投資の考え方を貫き通しています。

バフェットの師匠とも呼べるベンジャミン・グレアムの著書『賢明なる投資家』に19歳の時に出会ってから、バフェットの投資の基本原則原則は変わっておらず、

⑴市場価格と内在的価値の不一致を見つけ出す

⑵株券ではなく事業を買う

この二つを軸にバフェットの考え方を加えたものがバフェットの投資原則となっているのです。19歳の時に生み出された投資原則の徹底というのがここまで、彼を大投資家にのし上げたといっても過言ではないでしょう。

・バフェットの投資への基本原則は、19歳の時に出会ったグレアムの『賢明なる投資家』から生み出された

・⑴市場価格と内在的価値の不一致を見つけ出す

⑵株券ではなく事業を買う

この二つが原則となっている

まとめ

①バフェットの企業選定のポイント

・経営者が優れた人物か

⇒バフェットが投資する際のポイントの一つは『経営者が優秀かどうか』

⇒特にCEOを分析する際は、『誠実性』『株主思いか』を重視する

⇒投資初心者でいきなりこれを見抜くのは至難の業なので、まずはその企業の決算 説明資料が分かりやすいかや整合性があるかなどから推測してみよう!

・その企業の価格がまずまずの値段か

・株を購入する際は、まずまずの値段で優良企業を買うのがよい。

・バフェットも『シケモク買い』で失敗した過去があり、バリュー投資だけでは投資が不完全であると感じている

・今では企業の内在的価値に着目して、買収等行っている

・自身がよく分からない企業は買わない

⇒小論文を1本書けるぐらい、個人投資家においても徹底的な分析が必要

⇒インフルエンサーに心酔しすぎて、自身の投資観がないのはNG

⇒自身のよくわからない企業・業界には投資しない

⓶バフェットの投資スタイル

・徹底的な集中投資/長期投資

⇒バフェットは保有銘柄上位4つで70%を占有しているほど、集中投資をしている。

⇒常人にはマネがしずらいので、個人投資家は本当に自信のある銘柄を底値と思しきポイントで少しずつ買いまして、保有割合を増やしていくべき

⇒バフェットはコカ・コーラを約35年間保有している

⇒徹底的に調査をして、『死ぬまで売る必要のない銘柄』を探す!のが理想

・ぶれない投資への考え方

⇒バフェットの投資への基本原則は、19歳の時に出会ったグレアムの『賢明なる投資家』から生み出された

⇒⑴市場価格と内在的価値の不一致を見つけ出す⑵株券ではなく事業を買うこの二つが原則となっている

さいごに

今回は、世界トップクラスのウォーレン・バフェットについて解説させていただきました。

来年以降新NISAも始まります。今のうちから不変の自身の投資観というのを構築すべきと考えて、一番上の方の投資家は何をどうやって投資しているのかを皆さんと共有したいと考え書いてみた記事になります。

一朝一夕に手に入るようなものではないですが、今のうちに投資観に磨きをかけてお金持ちになるための自分だけの最強投資スタイルを確立しましょう!!